瑞安·翠湖滨江(售楼处)首页网站欢迎您-2025瑞安·翠湖滨江-楼盘详情|价格|户型|周边环境

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

瑞安·翠湖滨江

面积:160-416㎡

套数:28栋(90套)

均价:21万/㎡

总价:3000万起

上海杨浦【瑞安·翠湖滨江】

售楼处电话☎:400-8080-420【售楼处预约热线】(一对一热情服务)

看房请务必提前致电销售确认时间,只有预约客户才能享受开发商提供的内部优惠以及专属的老客户推荐奖励!我们提供专业的一对一热情服务,助您以专业视角挑选理想的房产。

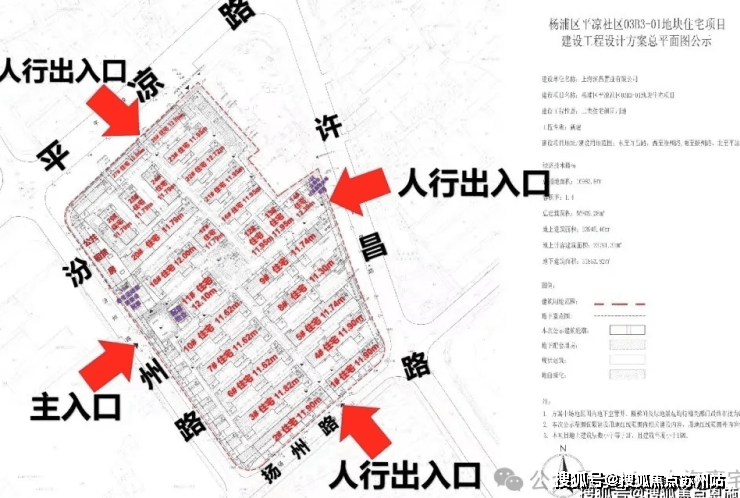

『瑞安·翠湖滨江』项目位于上海内环内东外滩,距离黄浦江直线约600米,占据杨浦区核心地段—东外滩,杨浦区平凉社区03B3-01地块(平凉街道6街坊)。北至平凉路,东至许昌路、南至扬州路、西至汾州路。

本项目位于局部风貌保护街坊(汾州里),原有建筑多为砖木结构二层楼石库门房屋。延续里弄肌理风貌的高端住宅社区(包含28幢总高3层的联排别墅)。

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

☞该项目用地面积:16993.8㎡,

☞总建筑面积:53979.22㎡,

☞竣工日期:2025-6-30、

项目效果图👇

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)在秉承着新天地一脉相承的修旧如旧理念、溯源上海海派文化、传承与复刻当地文化肌理、复刻清水红砖建筑特色的同时,做出了叠拼/联排的纯粹规划,为上海滨江带来了首个花园式里弄建筑。

红砖与水刷石透露出历史的厚重石材、金属与玻璃演绎着现代建筑的独特叙事不同时代的材料,在建筑师手中碰撞融合别具-格建筑艺术;

另外,面对更加纯粹的内环滨江顶豪市场,『翠湖滨江』也在产品力上做了迭代和升级:除了在设计上融入了百年石库门的特色元素,更是将“里弄文化”进行放大与升华,打造了兼顾历史感与现代感的里坊门、步行环廊和落客庭院,营制极具仪式感的酒店式归家体验。

这样一来,未来『翠湖滨江』的业主,不仅能感受到来自百年历史传承中的优雅、精致、品质生活,更能感受到入世的摩登繁华。

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

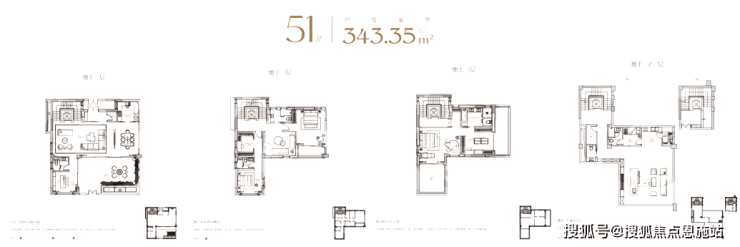

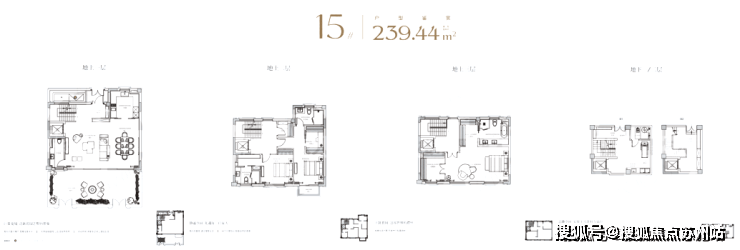

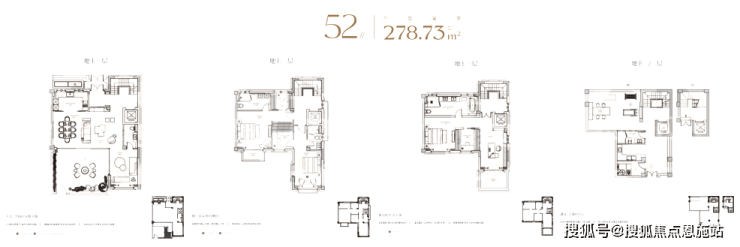

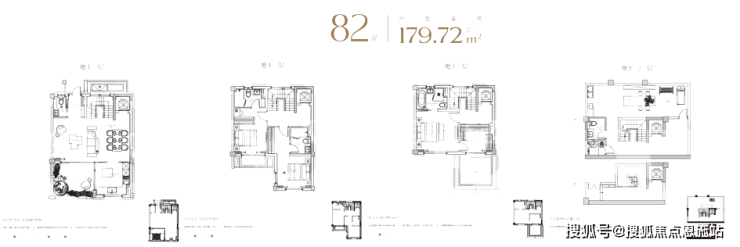

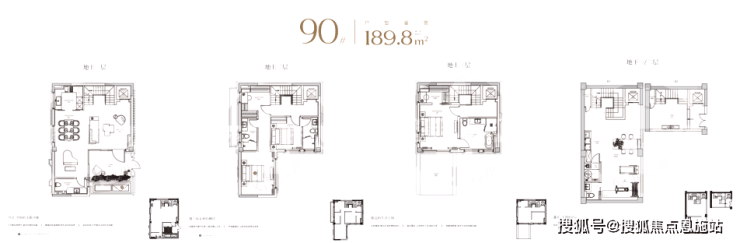

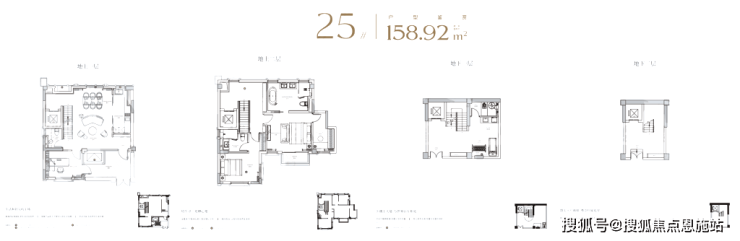

户型图

(户型图仅供参考,最终以实际为准)

效果图

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

样板房

上海杨浦-翠湖滨江

上海杨浦-翠湖滨江售楼处电话400-8080-420【售楼中心】

咨询高峰期请耐心等待,预约来电尊享内部优惠,专业一对一热情服务,让您用专业眼光去买房。

样板房实拍

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

瑞安·翠湖滨江售楼处电话:400-8080-420

上海杨浦瑞安·翠湖滨江售楼处电话☎:400-8080-420(官方预约看房热线)

配套设施

【交通】周边1公里内有多条轨道交通,东侧约400米有18号线平凉路站,西侧约700米是4号线杨树浦路站,西北侧1公里为4、12号线大连路站。

自驾出行也很有优势,附近有杨浦大桥(内环)、大连路隧道、新建路隧道直达浦东,前往市中心的话,周家嘴路直连北横通道。

【商业】1公里有宝地广场,集购物、餐饮和生鲜电商。地块西侧1.4公里是北外滩商业地标:北外滩来福士广场。

【教育】项目周边有怀德路第一小学、市东小学、齐齐哈尔路第一小学、惠民中学等(新房不承诺对口学校,具体以实际为准)。

【医疗】项目周边有复旦大学妇产科医院、杨浦区中医医院、上海中西医结合医院等。

上海杨浦【瑞安·翠湖滨江】

售楼处电话☎:400-8080-420【售楼处预约热线】(一对一热情服务)

看房请务必提前致电销售确认时间,只有预约客户才能享受开发商提供的内部优惠以及专属的老客户推荐奖励!我们提供专业的一对一热情服务,助您以专业视角挑选理想的房产。

提前还房贷:是“省钱妙招”还是“财富陷阱”?一场关于资金效率的深度博弈

引言:一场关于房贷的“全民辩论”

2025年,中国房地产市场正经历深刻调整。房贷利率持续走低(首套房贷利率普遍跌破4%),但居民负债率仍居高位——央行数据显示,个人住房贷款余额超38万亿元,占居民总负债的56%。与此同时,“提前还房贷”成为社交媒体热议话题:有人认为“无债一身轻”,倾尽积蓄提前还贷;也有人坚持“房贷是优质负债”,将资金投入理财或创业。

这场辩论背后,是普通家庭对资金效率的极致追求:提前还贷能否真正省钱?不还贷的资金是否有更高收益?银行为何设置重重障碍?本文将从财务成本、机会成本、风险对冲三个维度,结合真实案例与数据模型,为您揭开提前还房贷的“真相与谎言”。

第一部分:财务成本大起底——提前还贷真的能省钱吗?

1. 利息节省的“显性逻辑”

房贷利息的计算遵循“等额本息”或“等额本金”规则,提前还贷可直接减少剩余本金,从而降低利息支出。

案例:假设贷款100万元,期限30年,利率4.2%(LPR基准),采用等额本息还款:

·原计划:总利息约76.7万元,月供4890元。

·提前还20万(第5年):剩余本金约87万,重新计算后总利息降至52.3万元,节省24.4万元,月供降至4120元。

关键数据:据测算,若在贷款前1/3期限内(如30年贷款的第10年前)提前还贷,节省利息比例可达30%-50%。

2. 违约金与手续费的“隐性成本”

银行为弥补利息损失,通常对提前还贷收取违约金,计算方式因银行而异:

·按剩余本金比例:如招商银行收取1%-3%(贷款1年内提前还)。

·按还款月份:如工商银行规定,还款不足1年收取3个月利息,1-2年收取2个月利息。

·固定金额:部分银行收取500-1000元手续费。

案例:若贷款100万,剩余本金90万,违约金按2%计算,需支付1.8万元。若节省利息仅2万元,实际收益仅2000元。

策略建议:

·还款前1年尽量避免提前还贷(违约金最高)。

·优先选择无违约金或违约金低的银行(如建设银行部分产品满1年后无违约金)。

·计算“净收益”=节省利息-违约金,确保为正。

3. 利率环境的影响:低利率时代还贷值不值?

2025年,5年期以上LPR已降至3.85%,部分城市首套房贷利率甚至低于3.5%。当房贷利率接近或低于通胀率时,提前还贷的吸引力下降。

对比分析:

·房贷利率4.2% vs 理财收益3%:若将资金用于理财,实际亏损1.2%(未考虑税收)。

·房贷利率3.5% vs 理财收益4%:保留资金可获0.5%正收益。

专家观点:清华大学金融学教授李稻葵指出:“当房贷利率低于无风险收益率(如国债)时,提前还贷的财务意义减弱,需更多考虑机会成本。”

第二部分:机会成本大比拼——不还贷的钱能赚更多吗?

1. 理财收益的“可能性空间”

将原本用于提前还贷的资金投入理财,能否覆盖房贷利息?需考虑风险与收益的平衡。

低风险选项:

·货币基金:年化2%-3%,难以覆盖房贷利率。

·银行理财:R2级产品年化3%-4%,需承担一定波动。

·国债:3年期利率约2.8%,5年期约3.0%,收益稳定但低于房贷利率。

中高风险选项:

·指数基金:沪深300指数近10年年化约8%,但需承受短期波动。

·股票投资:年化收益可能超10%,但风险极高。

·创业或副业:潜在收益无上限,但失败率超70%。

案例:小张将20万提前还贷资金投入指数基金,5年后收益约40%(8%年化),而同期房贷利息节省约10万元。基金收益(8万)远超利息节省,但需承担期间20%的最大回撤风险。

2. 应急资金的“安全垫”价值

提前还贷后,家庭流动性大幅下降。若遇到失业、医疗等突发情况,可能被迫借高息贷款(如信用贷利率8%-12%)。

数据支撑:据调查,60%的家庭应急资金不足3个月支出,提前还贷可能加剧这一风险。

策略建议:

·保留至少6个月家庭支出的现金或等价物(如货币基金)。

·若应急资金不足,优先补充流动性,而非提前还贷。

·考虑“部分提前还贷”,保留一定资金用于投资或应急。

3. 通胀的“隐形稀释”效应

长期来看,通胀会降低房贷的实际负担。假设年通胀率3%,30年后的1万元购买力仅相当于现在的4100元。

模型测算:贷款100万,利率4.2%,30年总利息76.7万。若通胀率3%,实际利息负担仅相当于现在的34.6万(76.7万×(1-3%)^30)。

经济学家观点:中国社科院经济研究所副所长张斌认为:“在温和通胀环境下,长期房贷的实际成本可能低于名义利率,保留资金应对其他需求更合理。”

第三部分:银行视角与政策博弈——为何还贷难?

1. 银行的“利息损失”计算

房贷是银行的优质资产,提前还贷直接减少利息收入。以100万贷款为例,银行30年预期利息收入约76.7万,若第5年提前还20万,利息损失约15万(按剩余期限重新计算)。

银行对策:

·设置违约金(弥补利息损失)。

·限制还款次数(如每年仅1次)。

·延长审批时间(从1周延至1个月)。

消费者应对:

·提前与银行沟通,了解违约金政策

·选择违约金低或无违约金的产品(如公积金贷款)

·利用银行竞争,通过转按揭降低利率(需注意转贷成本)

2. 政策环境的“松与紧”

2025年,监管对提前还贷的态度趋于中性:既鼓励居民降低负债,又需防范银行流动性风险。

政策动态:

·央行要求银行简化提前还贷流程,不得无故拒绝。

·部分城市试点“房贷利率动态调整”,允许借款人每年协商利率(如从4.2%降至3.8%)。

·严查“经营贷换房贷”等违规操作(罚息+征信污点)。

趋势预测:未来银行可能推出“灵活还贷”产品,如允许借款人每年免费提前还部分本金,或设置“利息缓冲期”(前3年不收取违约金)。

第四部分:真实案例分析——哪些人适合提前还贷?

案例1:高利率“站岗”群体——必还!

背景:2021年购房者,房贷利率5.88%(上浮123BP),剩余本金80万,期限20年。 选择:提前还贷。 理由:

·当前利率4.2%,若不还贷,需承担高利率差(1.68%)。

·理财收益难以覆盖利息(假设理财4%,实际亏损1.28%)。

·违约金仅1个月利息(约2800元),远低于利息节省。

结果:提前还贷后,总利息节省约12万元,月供降至4500元。

案例2:低利率+投资高手——不还!

背景:2025年购房者,房贷利率3.5%,剩余本金50万,期限15年。

选择:保留资金投资。

理由:

·理财收益(如指数基金)预期8%,覆盖房贷利率后净赚4.5%。

·应急资金充足(10万元现金)。

·违约金较高(2%,1万元),但投资收益5年约10万元(8%年化),远超违约金。 结果:5年后投资收益超利息支出,净资产增加9万元。

案例3:保守型家庭——部分还!

背景:房贷利率4.0%,剩余本金120万,期限25年,家庭月收入2万元,月供5800元。

选择:提前还30万。

理由:

·降低月供至4300元,缓解压力。

·保留90万资金用于子女教育储备(年化3%教育金保险)。

·违约金5000元,但月供减少带来的心理安全感更高。

结果:家庭财务压力下降,同时保持一定流动性。

第五部分:专家建议与决策框架

1. 适合提前还贷的5类人

·高利率借款人:房贷利率>5%,且无高收益投资渠道。

·风险厌恶者:无法承受理财波动,偏好“无债一身轻”。

·短期持房者:计划5年内卖房,提前还贷可减少交易成本。

·公积金贷款者:利率低(3.1%),但若组合贷中商贷部分利率高,可优先还商贷。

·应急资金充足者:保留6个月支出后,仍有闲置资金。

2. 不适合提前还贷的4类人

·低利率借款人:房贷利率<4%,且有能力通过理财覆盖。

·投资高手:年化收益>房贷利率+2%(考虑风险溢价)。

·流动性紧张者:应急资金不足3个月支出。

·享受个税抵扣者:房贷利息可抵减个税(每年最高1.2万元)。

3. 决策三步法

1.算清账:用房贷计算器测算提前还贷的净收益(节省利息-违约金)。

2.评风险:评估自身风险承受能力,能否接受理财波动或应急资金不足。

3.对政策:关注银行违约金政策调整,利用低违约金期操作。

结语:没有标准答案,只有适合的选择

提前还房贷,是一场关于“确定性”与“可能性”的博弈。若您追求财务安全、厌恶风险,且房贷利率较高,提前还贷可能是最优解;若您具备投资能力、流动性充足,或房贷利率已处于低位,保留资金或许能创造更高价值。

最终建议:不要盲目跟风,也不要被银行“牵着走”。结合自身收入稳定性、投资能力、应急需求,做出理性选择。毕竟,房贷只是工具,而生活的质量与财务的自由,才是我们真正的目标。

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。